亚晶金融

亚晶金融

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

(来源:五矿期货微服务)

]article_adlist-->

]article_adlist-->

猪比预期更少

]article_adlist-->

]article_adlist-->

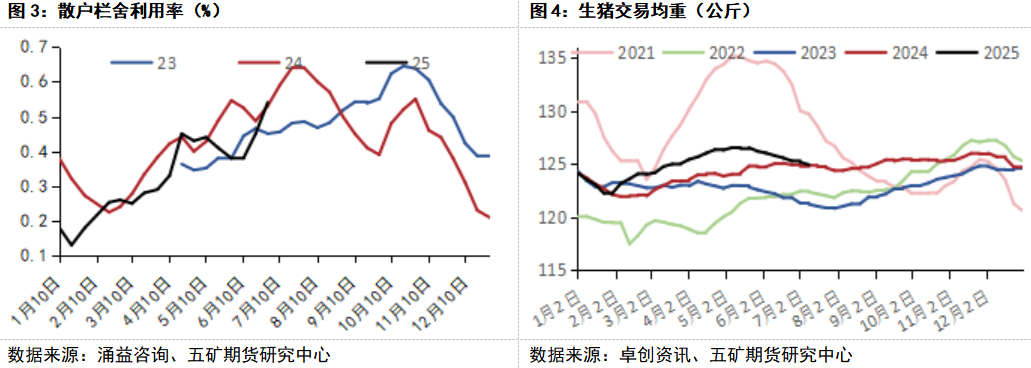

上半年生猪市场再度体现出反一致预期的特点,总结来说就是:现货窄幅整理为主,尽管缺乏亮眼的表现,但由于猪比空头预期的要少,盘面在提前给出较高贴水的背景下,几个合约在临近交割前均以向上收贴水的走势为主亚晶金融,没有最终兑现空头的预期。

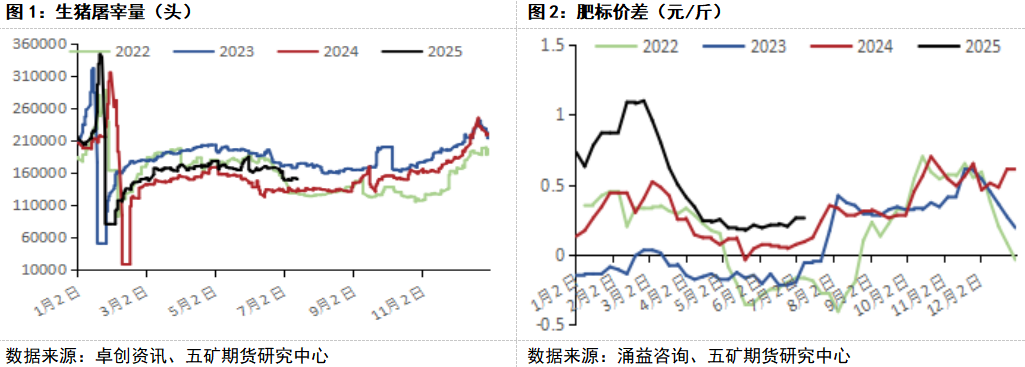

从逻辑上讲,尽管今年产能处于增势,但由于市场从去年底便开始提前风控,尤其是预期多锚定2023年,远月价格提前被交易至成本线附近后,屠宰量提前释放,散户和企业的出清程度较高,冻品也没有如2023年一样提前累库,直接导致了春节后空头预期的落空。从数据端看,尽管机构数据显示年内企业实际出栏量偏高,理论供应也指向未来平衡表偏向过剩,但由于规模场的增量无法覆盖散户的退出(从肥标价差和前期二育栏位可以看出散户占比进一步下降),而后者无法通过显性数据直接体现,因此交易的数据相比实际数据更加利空且明显失真。总结来看,今年与2023年最大的不同不是基本面而是预期:2023年是供应增加但预期不差,产能出清不够且提前累库,因而盘面连续向下收升水;今年尽管产能也是增加,但由于行业预期悲观且风控过头,盘面主要逻辑转为收预期不足的贴水。

]article_adlist-->

]article_adlist-->

短期或仍有累库空间

]article_adlist-->

]article_adlist-->

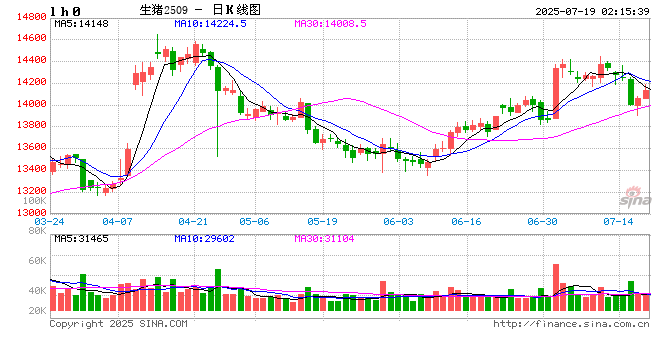

5月份以来,随着散户在春节后的库存重建告一段落,栏位普遍恢复到与去年同期相当的水平;企业端,天热后规模场也存在降重的需要,现货市场出现较明显的下跌,河南均价从15元/公斤下跌至14元/公斤附近,跌幅1元/公斤,四川均价跌幅达1.5元/公斤。不过亚晶金融,随着体重、屠宰量以及散户栏位的下降,市场在低位达成新的供需平衡。进入6月下旬,屠宰端开始逐步体现年初仔猪疫病导致的断档,基础供应减量,导致6月份计划完成度超过预期,而企业降重幅度偏大,也直接造成7月份的计划出栏量环比下降,引发7月初猪价的再度冲高。此轮上涨,河南均价从最低的13.9元/公斤涨至最高的15.3元/公斤,幅度接近11%,现货的上涨也明显抬升了07、09等近月合约的估值。

7月初至今,随着价格冲高后二育盈利扩大,散户普遍有兑现大猪的需要,市场惜售情绪有所松动,现货市场再度踟蹰不前。但因为基础供应增量有限(7、8月份受年初仔猪疫病影响理论供应增量有限),且散户对后市预期调高,因此现货有压力但较难大跌,8月份集团理论供应变化不大,但配合散户栏位继续出清以及天气炎热下的增重困难,现货尽管难创新高但不排除仍有再次冲顶可能,盘面在贴水保护下估值端仍存在明显的支撑。

]article_adlist-->

]article_adlist-->

四季度重点关注上方压力

]article_adlist-->

]article_adlist-->

尽管上半年以来市场去库预期没有兑现,现货坚挺程度一再超空头的预期,但累库是实实在在发生的,只是9月前或仍未到需要集中兑现的阶段。与2023年相比今年的几点相同与不同:一是前期产能出清程度不同,2023年上半年是发生持续亏损的,因而更多表现为去库而非累库,今年上半年的生猪市场发生的累库(表现为体重增加)到下半年可能出现集中的兑现;二是9月后集团厂理论供应增势的斜率类似,二者均来自于头年母猪产能的积累以及年初仔猪疫病的少发,且今年上半年散户栏位补齐后(仔猪育肥叠加二育栏位)对整体行情的支撑作用相比上半年式微,现货在年底前、8-9月季节性反弹后上演低迷的可能性偏大;三是盘面远期给的预期和升水不同,2023年远期一直给出可观的升水,表明市场情绪偏高,但今年远月持续处于贴水状态,或限制盘面跌幅,届时不排除出现跌现货,但期货下跌有限的状态。

综上,短期基础供应增量有限,且市场仍有累库预期,现货在消化月中抛压后8月份仍有再涨可能,只是或较难创出新高。盘面在贴水保护下估值端仍存在明显的支撑,09合约更多关注逢低买入。下半年四季度开始逐步进入累库的兑现期,且散户栏位补齐以及基础供应增加均为春节前行情增加压力,只是盘面打出提前预期,远月给出的升水不够,11等淡季合约更多等待反弹后套保或抛空,不宜过分追低。

免责声明:本报告信息均来源于公开资料或实地调研,我公司及研究人员对信息的准确性和完整性不作任何保证,本报告中的信息、观点均反映报告初次公开发布时的判断,可能会随时调整;报告中的信息及观点不构成投资要约或买卖建议,投资者据此作出的投资决策及结果与本公司和作者无关。投资有风险,入市需谨慎。

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李铁民 亚晶金融

德旺配资提示:文章来自网络,不代表本站观点。